미국의 경기를 나타내는 지표들은 악화하는 한편, 물가는 계속 오르고 있다. 반면 델타 변이 바이러스 확산에 피해가 컸던 신흥국 경기는 살아나는 모습이다.

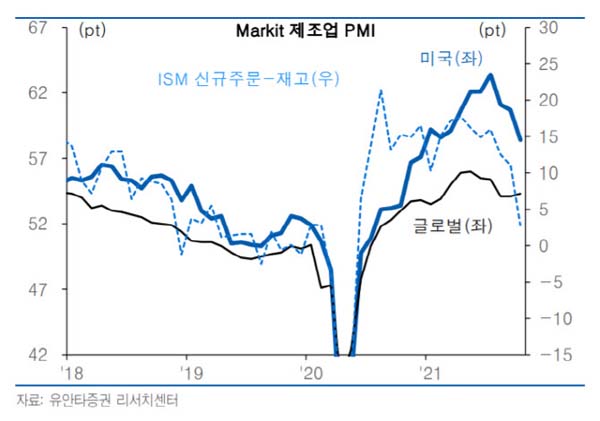

12일 민병규 유안타증권 연구원은 “미국 지표의 흐름에서 반전은 없다”며 “10월 글로벌 제조업 구매자관리지수(PMI)를 보면 미국 부진이 특징적이고, 이익지표도 하향 조정 중이며, 반면 물가는 급등하고 실업률도 낮아져 연방준비제도(Fed·연준)의 기준금리 인상 시점이 앞당겨진 상태다”라고 말했다.

10월 글로벌 제조업 PMI는 전월 대비 0.2포인트 소폭 상승했다. 선진국은 3개월 연속 하락했고 신흥국은 2개월 연속 상승했다. 미국의 경우 마킷(Markit)에서 집계한 10월 제조업 PMI가 전월 대비 2.3포인트 하락했고 ISM 기준으로는 0.3포인트 내렸다.

민 연구원은 “10월 미국 제조업 지수에서 ISM은 상대적으로 견고하나 선행지표를 보면 추가 하락 가능성이 높다”며 “신규주문-재고 지수는 전월 11.1포인트에서 2.8포인트로 급락했는데, 이는 5월 이후 최저 수준에 해당한다”고 전했다.

미국은 증시의 이익지표도 하향 조정되고 있다. 전날 기준 MSCI 미국 지수의 기업들은 내년 주당순이익(EPS) 증감률이 7.4% 증가인데, 1개월 전엔 8.3%, 3개월 전엔 8.8%로 점점 낮아지고 있는 것이다.

물가는 또 급등했다. 10월 소비자물가지수(CPI)는 전년 동기 대비 6.2% 상승, 90년 12월 이후 최고 수준이며 전망치 5.9%를 상회했다. 실업률 역시 4.6%로 CBO의 4분기 자연실업률 4.45%와 큰 차이가 없었다. 연준이 기준금리 인상의 2가지 선결조건으로 내세웠던 물가와 고용이 충족되는 모양새를 갖춘 셈이다.

민 연구원은 “연준은 이미 지난 4일 테이퍼링(자산 매입 축소)를 개시하기로 결정했고 남은 관심은 금리 인상 시점인데, 예상을 넘어서는 고용과 물가가 확인되며 시장은 테이퍼링 직후 금리가 인상되는 시나리오를 가장 유력하게 보고 있다”며 “CME 연준 워치(Fed watch) 기준 첫 기준금리 인상 시점은 내년 6월(48.7%), 2차 인상은 내년 9월(35.1%)다”라고 전했다.

한편 말레이시아의 제조업 PMI는 전월대비 4.1포인트, 인도네시아는 5.0포인트 상승했으나 이는 델타 변이 확산 충격에서 벗어나는 기저효과 등으로 분석된다. 민 연구원은 “백신 보급이 원활해지며 두 국가 모두 빠른 정상화가 진행되는 양상이다”며 “전 세계 3위 석탄 생산국인 인도네시아의 경우 중국과 호주 분쟁에서 얻은 반사이익도 있다”라고 말했다.

이 기사가 정보에 도움이 되셨는지요? 기사는 독자 원고료로 만듭니다. 24시간 취재하는 10여 기자에게 원고료로 응원해 주세요. 한국 인도네시아 문의 카톡 아이디 haninpost

![[美 이란 공격] 프라보 대통령, 중재 제안…”기꺼이 테헤란 방문”](https://haninpost.com/wp-content/uploads/2026/02/트럼프-미국-대통령과-프라보워-대통령이-180x135.jpg)

![[기획 연재6] 인도네시아 할랄 인증, 문서보다 중요한 할랄보증시스템(SJPH) 운영 능력](https://haninpost.com/wp-content/uploads/2026/02/박단열-대표-180x135.png)

![[연예] 엑소, 2026년 월드 투어 ‘엑소리즌’ 대장정 돌입… 6월 자카르타 입성](https://haninpost.com/wp-content/uploads/2026/02/월드-투어-콘서트-‘EXO-PLANET-6-–-EXhOrizon엑소-플래닛-6-엑소리즌-180x135.jpg)

카톡아이디 haninpost

카톡아이디 haninpost