(한인포스트) 미국 농무부(USDA)의 해외농업서비스(FAS, Foreign Agricultural Service)는 올해 4월, GAIN(Global Agriculture Information Network) 데이터베이스를 기반으로 인도네시아 식품가공 시장에 대한 보고서를 발표했다.

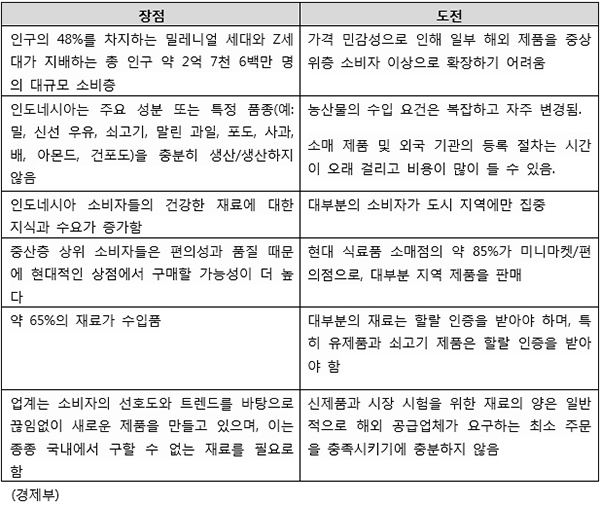

보고서에 따르면, 인도네시아는 급성장하고 있는 식품가공산업에 필요한 원료의 65%를 수입하고 있는 것으로 나타났다. 2022년 미국 농산물의 대 인도네시아 수출은 대두, 유제품, 쇠고기에 대한 수요 증가로 인해 9% 증가했다.

인도네시아 식품가공산업은 식품 소비의 82%를 차지하는 중산층과 상위 소득층의 소비 증가와 더불어 수출 시장의 성장에 힘입어 성장하고 있다. 인도네시아는 동남아시아의 가장 큰 경제국오로, 신선한 과일과 견과류와 같은 소비자 중심의 제품뿐만 아니라 콩, 밀, 분유 및 기타 유제품, 옥수수, 쇠고기를 포함한 식품가공에 사용되는 제품과 원료 시장 등은 전세계 공급자들에게 큰 시장 잠재력을 제공하고 있다.

인도네시아는 냉동 디저트, 가공 과일과 야채, 그리고 다양한 칩과 과자를 포함한 가공·포장된 음식을 소비하는 소비자가 급증하고 있다. 도시 지역의 많은 여성들이 사회에 진출함에 따라 가족과의 식사 준비 시간이 줄어들면서, 편리한 가공 식품 시장은 지속적으로 성장할 것으로 예상된다. 인도네시아에서는 가정에서 여성들이 가정용 식품 구매에 대해 의사 결정권을 가지고 있다.

인도네시아는 음식과 음료 산업의 원료의 65%가 수입품에 의존하고 있다. 또한, 인도네시아 식품음료산업협회(GAPPMI)는 인도네시아의 식품 가공을 위해 우유 성분의 80%, 콩 성분의 70%, 설탕과 밀 성분의 100%, 특정 소금과 쇠고기의 80%, 식품 및 음료 제조에 사용되는 과일 농축액의 70%가 수입되고 있다고 밝혔다.

인도네시아 식음료제조산업은 약 8,556개의 크고 작은 제조업체와 160만 갸의 소규모 사업장으로 구성되어 있으며, 식음료 가공업에 종사는 근로자 수는 460만 명으로 제조업 전체 근로자의 30%에 달한다.

식품 소매업

인도네시아 식료품 소매 매출은 2022년에 910억 달러에 달했으며, 전통적인 식료품 소매점이 시장 점유율의 77%를 차지했다. 소매 판매는 소득 수준이 높아짐에 따라 주도되며, 특히 도시 지역에서는 중산층에서 상위 소득 소비자들이 더 높은 품질의 프리미엄 제품을 구매하고 있다.

2022년 식품 서비스 부문의 국내총생산(GDP) 기여도는 약 320억 달러에 달했다. 이러한 식품 서비스 부문은 와룽(warung)으로 알려진 작은 식당들과 길거리 식당들이 주도하고 있다.

인도네시아의 대형 및 중형 식품 가공업체들은 현지 및 전 세계적으로 원료를 조달하고 있으며, 대형 식품 가공업체들은 밀, 분유, 치즈, 육류, 원예 제품 등의 재료를 직접 수입하고 있습니다. 식품 가공업자들은 보통 일반 수입업자나 유통업자를 통해 소량의 첨가물, 향료 또는 방부제를 구매한다.

식품가공 산업의 주요 기업 점유율

인도푸드(PT Indofood Sukses Makmur)는 인도네시아의 포장 식품 시장을 주도하고 있으며, 국내 및 다국적 브랜드를 포함한 광범위한 제품 포트폴리오를 보유하고 있다. 뒤를 이어, 네슬레(Nestles SA), 마요라 인다(PT Mayora Indah), 로얄 프리슬랜드 캄피나(Royal Frisland Campina) 등이 있다. 현지에서 생산된 제품을 주로 취급하는 편의점의 급속한 확장은 인도네시아 전역에 패키지 식품의 유통을 확대하는 데 도움이 되고 있다.

식품가공 산업 트렌드

인도네시아 사람들의 약 69%가 “일하는 나이(working age)”다. 점점 더 많은 소비자들이 온라인으로 식품을 검색하고 쇼핑하며, 소셜 미디어에 정통하고, 영양가 있는 재료를 가진 제품을 찾고 있으며, 대다수의 인도네시아 소비자들은 달콤한 제품, 초콜릿, 과일 맛, 그리고 칠리와 같은 향이 강한 제품을 선호한다.

도시 지역의 소비자들 사이에서 건강한 생활 방식에 대한 인식이 증가함에 따라, 건강한 식품을홍보하는 제품이 더 많이 제공되고 있다.

① 식물 기반 제품: 유로모니터에 따르면, 인도네시아는 총 인구의 25%가 채식주의자이며, 이는 아시아 채식 시장의 상위 5위에 포함되는 큰 시장을 시장이다. 인도네시아 상류층, 중산층, 특히 젊은 세대(18~40세)는 더 건강한 식단으로 전환하고 있으며, 채식을 기반으로 한 식습관을 가진 소비자가 지속적으로 증가하고 있다. 이러한 추세는 최근 몇 년 동안 인도네시아에서 유통되고 있는 국내외 식물 기반 제품의 수가 증가한 것에서도 확인할 수 있다. 유니레버 인도네시아는 최근, 식품 서비스 부문을 위한 식물 기반 제품 라인, 즉 Knorr Mushroom & Vegetable Seasoning과 Vegetarian Butcher(현재 버거킹 인도네시아가 식물 기반의 와퍼 메뉴로 사용하는 식물 기반 가공육)를 도입했다. 또한, 2022년에는 동남아시아의 식물성 단백질을 생산하는 Green Rebel Foods는 치즈, 소스, 드레싱을 포함한 새로운 유제품을 출시했다. 인도네시아에서는 귀리, 콩, 아몬드 우유와 같은 식물성 유제품에 대한 수요가 증가하고 있다.

② 밀가루 기반 제품: 밀산업협회에 따르면, 2022년 기준 밀 가공품(바삭/짭짤한 제품, 와퍼, 라면, 파스타)의 국내 소비 수요와 수출 모두 빠르게 증가하고 있다. 지역의 제품 전문가들이 소기업을 설립하여 제과류를 온라인으로 판매하면서 베이커리도 증가하고 있다. 쇼핑가와 몰 등에서는 중·상류층을 위한 선물과 간식으로 인기 있는 신선한 베이커리 제품 판매도 증가하고 있다. 또한, 수입 버터, 아몬드, 건포도, 치즈와 같은 고급 재료를 사용하여 고품질의 제품을 제공하면서, 대도시를 중심으로 오프라인 소매점(빵집 등)들이 지속적으로 생겨나고 있다. 글로벌 베이커리 체인점들 또한 자카르타와 같은 도시 지역에서 가게를 확장하고 있다.

③ 유제품: 인도네시아는 국내 수요를 충족시키기 위해 수입 유제품에 의존하고 있다. ABC Kogen Dairy, AICE Group, Ichitan, Global Dairi Alami 등은 유제품 가공업체들은 최근 5년간 요구르트, 아이스크림, UHT 우유 등 많은 새로운 유제품을 출시했다. 네슬레, 프리시안 플래그 등은 인도네시아에서 내수 및 수출 시장을 공략하기 위해 적극적으로 사업을 확장하고 있다.

④ 냉동식품: 인도네시아의 도시 지역의 많은 소비자들은 소매점에서 판매되고 있는 냉동/냉장 가공 식품에 눈을 돌리고 있다. 식품제조업체 외에도 소매업체들은 소시지와 너겟을 포함한 개인 상표 냉동 식품을 판매하기 시작했다. 편의점의 확장은 냉동식품 시장을 넓히는데 일조를 하고 있다. 인도네시아의 주요 냉동식품 생산업체로는 Charoen Pokphand Indonesia, NHF Diamond Indonesia, Madusari Foods, Macroprima Panganutama 등이 있다.

⑤ 스낵 제품: 유로모니터에 따르면, Mayora Indah는 약 16.3%(매출액 기준)의 시장 점유율로 인도네시아의 전체 스낵 산업에서 선두를 달리고 있으며, 과자(설탕과 초콜릿) 등 다양한 제품을 제공하고 있다. 뒤를 이어 Garuda Food와 Indofood가 주로 고소한 간식을 생산하고 있다. 이러한 현지 기업들은 광범위한 유통망, 판촉 캠페인, 신제품 출시 등으로 시장에서 강력한 입지를 구축하고 있다. 2022년 12월 미국의 Hormel Foods International은 인도네시아와 동남아시아로 사업을 확장하기 위해 Garuda Food에 투자할 것이라고 발표했다. 스낵 부문에서는 달콤한 비스킷이 아침 식사로 인기가 많아 소매 매출이 가장 높고, 짠 과자, 초콜릿, 설탕 과자가 그 뒤를 이었다.

⑥ 과일 함유: 대추, 코코넛, 건포도, 자두, 살구, 블루베리 및 크랜베리와 같은 냉동/건조 과일은 상당한 시장 잠재력을 가지고 있다. 건강한 제품에 대한 소비자의 선호와 결합된 고품질 재료의 빵 및 케이크 제조업체의 수요가 과일 함류 재료에 대한 수요를 증가시키고 있다. 특히 라마단 기간 동안에는 buka puasa로 인기가 높아지며 소비자 수요가 증가하고 있다.

2022년 주요 식음료 부문 이슈

– 일본 제과업체인 Ezaki Glico는 수요가 증가할 것으로 예상되는 국내, 동남아시아, 북미 시장 공급을 목표로 인도네시아에 최대 규모의 “Pocky” 초콜릿 스틱 스낵 공장을 건설하기 위해 4,500만 달러를 투자했다

– 일본 제과업체인 Ezaki Glico는 수요가 증가할 것으로 예상되는 국내, 동남아시아, 북미 시장 공급을 목표로 인도네시아에 최대 규모의 “Pocky” 초콜릿 스틱 스낵 공장을 건설하기 위해 4,500만 달러를 투자했다

– Heinz ABC Indonesia는 공장 확장과 현대화를 위해 8,300만 달러를 투자했다. 이 투자는 ABC 브랜드를 세계적으로 개발하고 성장을 가속화하는 데 기여할 것으로 기대된다.

– Tempo Scan은 자회사인 Kian Mulia Manunggal을 통해 약 1억 7200만 달러를 투자하여 분유용 스프레이 건조기 시설을 공식 가동했다. 이 공장은 아기 분유와 어린이 성장 우유 제품을 위한 원료를 생산하는 것을 목표로 하고 있다. 따라서 수입 의존도를 줄일 것으로 기대된다.

– 인도네시아의 빵 산업의 선구자인 Nippon Indosari Corporation(Sari Roti)는 약 1천만 달러를 투자하여 15번째 공장을 건설했다. 이들의 제품은 인도네시아 전역의 70,000개의 아울렛을 통해 34개의 지방에 유통된다. Sari Roti는 하루에 약 5백만 개의 빵을 생산한다.

이 기사가 정보에 도움이 되셨는지요? 기사는 독자 원고료로 만듭니다. 24시간 취재하는 10여 기자에게 원고료로 응원해 주세요. 한국 인도네시아 문의 카톡 아이디 haninpost

![[연예] 엑소, 2026년 월드 투어 ‘엑소리즌’ 대장정 돌입… 6월 자카르타 입성](https://haninpost.com/wp-content/uploads/2026/02/월드-투어-콘서트-‘EXO-PLANET-6-–-EXhOrizon엑소-플래닛-6-엑소리즌-180x135.jpg)

카톡아이디 haninpost

카톡아이디 haninpost